最新股票配资

最新股票配资

配资炒股的利息通常较高,年化利率可达10%以上。这使得投资者需要支付大量的利息费用,从而侵蚀收益。

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

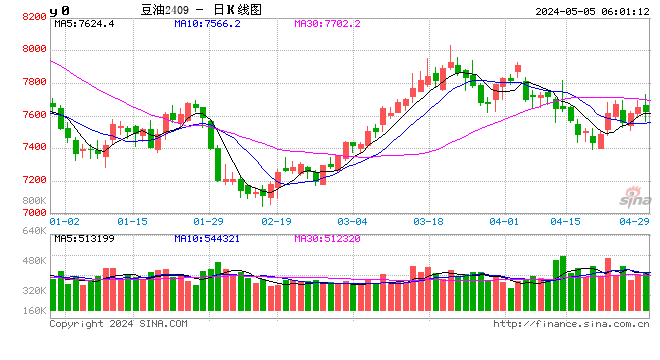

油脂油料:油粕分化 菜系棕榈偏强

1、本周美豆继续下挫,带动国内蛋白粕走低。油脂价格震荡走高中,表现强于蛋白粕。

2、基本面,美豆产区天气向好利于作物生长,加拿大油菜籽产区、俄罗斯油料产区、乌克兰油料产区均呈现向干燥方向发展,其中乌克兰表现最为突出持续,不利于作物生长。所以边际看,葵花籽产量有下调情况,大豆丰产预期强,油菜籽总量向好。在油料总产量增加预期背景下,市场关注聚焦旧作库存消化。美豆连续第二周出口放量,中国青睐于旧作,欧盟青睐于新作。美豆刚呈现向好迹象,但对市场来说,因总量仍偏低,还不够,需要持续放量。马棕油7月1-15日出口环比增长60%以上,主要因为中国之前采购合同兑现。国际豆棕价差缩小后再次放开,反映产地有出口压力,限制了棕榈油涨幅。马棕油去库预期强。资金端,CFTC加持美豆及美豆油净空头寸,减持美豆粕净多,总思路偏空,市场期待的空头平仓并没有出现。天气窗口缩窄,题材难觅,后期可能资金空头平仓的仅剩下需求持续放量。美豆弱势寻底中,关注出口销售情况。国内豆粕期货价格继续走弱,但此过程弱基差并没有修复,反映现货市场低迷。价格下跌并没有改善现货供应压力。需求端采购意愿低或是主要原因。从供应端看,8-9月供应压力低于7月,或有助于基差收敛。油脂方面,总库存增加,宽松持续。品种间分化,豆油和棕榈油库存增加,菜籽油库存下降。油脂成本分化叠加库存差异走势,令豆棕倒挂,豆菜扩大,需求端集中采购豆油,因此豆油成交放量。 维持豆油最弱,棕榈油和菜籽油偏强的判断。

3、操作上,蛋白粕弱势运行,油脂宽幅震荡,油强粕弱。

鸡蛋:高价抑制需求,鸡蛋现货反弹后回落

1、短期基本面稳定,鸡蛋期货价格在经历上一周的回调后,本周宽幅震荡。截至本周五收盘,鸡蛋主力2409合约周累计收跌0.05%,报收3967元/500千克。目前,周边商品价格偏弱震荡对鸡蛋形成负面影响。另外,现货价格回调,亦对期货形成抑制,短期鸡蛋期货价格或将延续震荡。

2、高价蛋对鸡蛋终端需求产生抑制,本周,鸡蛋现货价格上涨后回落。截至7月19日,卓创统计鸡蛋均价4.42元/斤,较上周跌0.19元/斤。上周末蛋价延续上周走势,价格继续上涨。但随着价格涨至高位,下游对高价货源采购心态谨慎,加之北方湿热天气下,产区养殖单位与贸易商多积极出货,鸡蛋供应相对充足,蛋价小幅走低。

3、根据历史补栏数据,下半年在产蛋鸡存栏大概率延续增加趋势。鸡龄结构年轻化,行业产蛋率高于去年同期,根据卓创统计数据,7月15日,中国蛋鸡半月度产蛋91.17%,高于去年同期1.46个百分点。综合存栏与产蛋率数据,未来市场鸡蛋供给逐渐增加,对蛋价施压。来自供给端的压力将部分抵消三季度旺季需求对蛋价的利多,预计三季度旺季蛋价大概率低于去年同期。对于未来蛋价而言,饲料端价格变化对蛋价影响存在较大不确定性,关注未来饲料成本变化对鸡蛋价格的影响。

玉米:期货反弹,现货偏弱运行

外盘:美麦、玉米周一下跌后,其后一周低位波动。因USDA报告上调美国小麦期末库存预估。报告预期美麦的期末库存从6月的7.58亿蒲上调至8.56亿蒲,高于分析师预期的7.88亿蒲.全球小麦期末库存从6月的2.527亿吨上调至2.5724亿吨,高于分析师预期的2.5219亿吨。美国小麦市场面临需求减少的利空影响,俄罗斯小麦产量预期恢复增加。美玉米收跌,多个合约创下合约低点,交易商表示因为周末中西部降雨有利于美国产量前景,分析师担心是否有足够的需求消化供应。

现货:本周全国玉米市场偏弱运行,东北及西北地区贸易商出货积极性提升,市场供应增加,价格呈现弱态;华北地区先涨后跌,主要受天气影响,后期到货不断增加,深加工企业灵活下调收购价格。销区方面价格弱势运行,贸易企业报价信心下沉,下调幅度较为明显,下游饲料企业采购积极性不佳,西南内陆地区新疆粮流入较多,东北粮暂无价格优势,饲料企业库存充足,结构多元,态度谨慎。

期货:玉米主力合约在2500-2520元/吨的价格区间遇阻回落,期价承压下行,市场情绪由多转空。技术上,经过连续两周的价格下跌之后,本周玉米期价呈现技术反弹要求。另外,米粉价差高位回落,短期存在继续收缩的可能。政策方面,关注陈稻谷供应的消息,稻谷延迟拍卖对玉米基本面阶段性利多。

生猪:猪价先涨后跌,9月期价向前高靠拢

1、本周国内生猪价格先涨后跌。数据显示,7月18日,全国生猪均价18.94元/公斤,较上周涨0.46元/公斤,较周内高点下跌0.24元/公斤。基准交割地河南均价18.85元/公斤,较上周涨0.05元/公斤。上半周,受到跨省跨区调运难度大的影响,部分流入销区猪源减少,养殖端挺价情绪较浓,顺势抬价销售。下半周,养殖端出栏积极性提升,市场供应增量。由于当前处于消费淡季,下游消化能力有限,猪价止涨回落。

2、近期仔猪均价继续下调。仔猪育肥成本偏高,部分散户转向二次育肥影响,仔猪补栏意愿下降。业者对后市预期降低,市场仔猪交易量有限,导致仔猪价格继续下跌。7月18日,仔猪均价527元/头,较上周跌31元/头。

3、国家统计局公布数据显示,2024年二季度,生猪出栏16940万头,较去年同期减少4.01%。从官方公布的出栏数据来看,上半年,生猪出栏下降,供给利多,猪价延续走强。

4、海关总署数据显示,6月,猪肉进口9万吨,环比增加,但同比下降30%。猪肉进口量已降至正常水平,对市场供给影响相对较小。

5、本周屠宰均重下滑。一方面是养殖端前期集中出栏大猪,近期大猪出栏占比下滑;且部分地区受集中降雨影响,养殖端存在提前出栏情况。另一方面,二次育肥补栏热度略有降温,标猪流入屠宰端货源增加,屠企收购标猪压力下滑,收购均重下滑。7月18日,卓创样本点统计生猪出栏体重124.73公斤/头,较上周下降0.09公斤/头。

6、卓创样本点统计,截至7月19日,样本点屠宰企业开机率26.01%,较上周基本持平。周内北方部分地区受降雨影响,生猪调运不畅,叠加终端需求暂无利好支撑,屠宰企业订单有限,屠宰开机延续低位运行。

7、目前,生猪加权合约持仓16.5万手,在7月11日开始的连续两周的猪价反弹过程中,生猪加权合约持仓基本维持在17万手附近水平,说明在近期猪价恢复上涨的行情中,多空参与均更为谨慎。整体来看,供给下降、下半年终端需求好转都对未来猪价形成利多,行业普遍对下半年猪价持乐观预期,主力合约延续小幅反弹。技术上,生猪主力2409合约在现货猪价上涨的乐观预期推动下,价格向前高靠拢。中期操作继续维持乐观预期,同时关注终端需求变化对猪价的影响。

新浪合作平台光大期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:李铁民 最新股票配资