下半场淘汰赛东莞股票配资平台,小鹏(09868)能抗的过去吗?

期货配资系统通常由配资公司提供。投资者向配资公司缴纳一定比例的保证金,配资公司则根据投资者的风险承受能力和交易策略,提供相应的资金杠杆。例如,如果投资者缴纳10万元保证金,配资公司提供10倍杠杆,则投资者可以动用100万元进行期货交易。

智通财经了解到,小鹏今年过的并不好,前五个月销量平均月销不足一万辆,踢出了新势力第一梯队,近几周销量低迷,根据理想发布的周销量,6月3-9日,及10-16日,销量分别为0.18万辆及0.21万辆,在新势力中的排名均跌至第九名。前五月,该公司销量达成年销量目标14.6%,要想完成目标极其艰难。

淘汰赛必然是“多维度卷”,包括“卷营销”,比如周鸿祎率先发起的企业老板IP,“卷价格”,各大车企都参与其中,以及“卷价值”等,以华为为代表重视价值体验,不管是何种卷,最重要的是抓住客户,获得订单。小鹏坚持走智能化路线,然而“同质化”趋势下,其竞争优势越发乏力,销量也逐步落后于同梯队品牌。

此外,该公司近期出现了一系列扑朔迷离的人事变动,网传总裁王凤英提交辞职,该公司6月17日出面否认,而在次日微博公布智驾负责人换新,袁婷婷担任自动驾驶产品总监。高层频繁变动,或意味着该公司经营出现较大的调整。

不过相比于去年同期,小鹏前五个月销量表现尚可,同比增长35%,在其发布的2024年一季度中,盈利也有显著改善。

爆款持久力不足

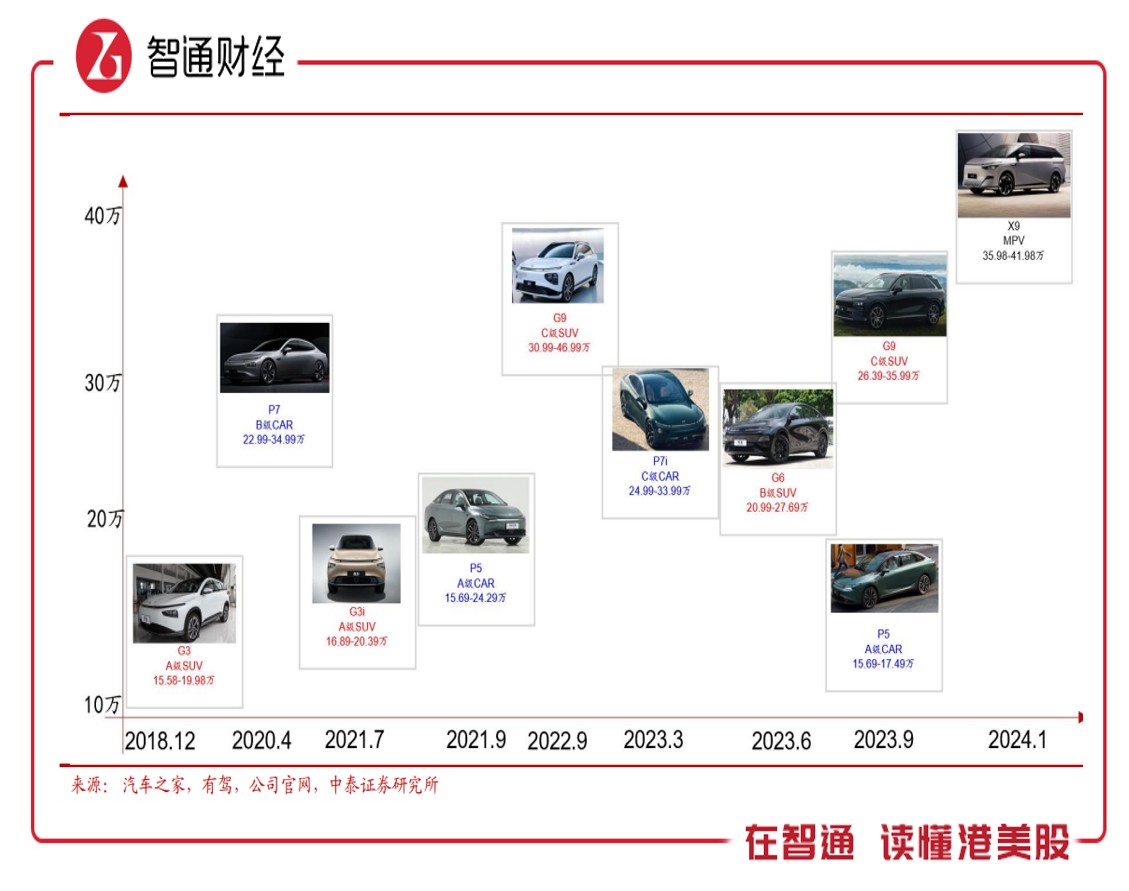

智通财经了解到,小鹏汽车产品矩阵丰富,目前在售车型包括G系列(G3、G6及G9)、P系列(P7及P5)以及X系列(X9),价格带覆盖10-40万元,车型覆盖轿跑、轿车、SUV以及MPV。2024年5月份,该公司三大系列全部车型销量10146辆,其中G6/G9/X9以及P7销量份额分别为33%、30%、16%以及15%,前五个月合计销量41360辆,单月平均销量不到万辆。

实际上,该公司不缺爆款车型,比如2020 年5月,首款轿跑P7上市,月销一度超过7000辆,2023 年6月,小鹏G6上市,林志颖作为形象代言人吸引了一批年轻群体,月销最高近9000辆,但爆款周期非常短。在2023 年10月 该公司上线G9改款版,然而仅维持两三个月时间销量就下来了。

从车型上市时间表看,小鹏靠堆车型的方式对销量贡献有限,爆发力强但持久力不足,该公司的车型产品力真的不行吗?

其实小鹏爆款车型持续性不足,主要有三个方面影响:一是竞品多,比亚迪、蔚来、极氪、零跑、智己以及特斯拉等都在上线新车型,而且部分车型价格更为优惠;二是智能化具有同质化趋势,公司的优势越来越窄;三是用户需求调研不足,享受性体验远高于科技体验,其他车型配置冰箱、彩电及大沙发等,更能满足当下用户需求。

今年该公司把希望寄托于即将上线的MONA车型上,该车型是其与滴滴合作的车型,预计网约车将是主流需求群体。Mona产品系列的首款A级纯电轿车,售价预计在15万元以内,将在三季度正式上市,实现规模交付,管理层称,计划在A级车平台上推出多款不同产品,并将XNGP自动驾驶技术应用到这一价位段的车型上。

此外,该公司将在第四季度交付全新B级纯电轿车F57,有券商称该车型有望兑现此前成本降低25%的目标。MONA和F57能否挽救其目前颓势的销量,重回两万辆大关,又或者重演历史规律仅仅昙花一现?

寄希望于MONA

小鹏以智能化入局造车新势力,于2018年发布第一代智驾系统,2020年4月进入全栈自研时代,而华为于2021年4月正式发布智驾系统,在行业率先实现高速NGP的车企,曾经何等风光,如今NOA普及后NGP不再领先。2023年3月,该公司计划推出无图XNGP,而华为在今年2月才开始推送无图NCA。

2024年Q1,该公司的研发费用13.5亿元,在数值上远低于理想及蔚来,不过研发费用率20.52%,高于行业平均水平。

显然小鹏研发成果化低于行业,比如理想研发费用率11.9%,但单个车型销量就可碾压小鹏全系车型。为了获得更大的竞争优势,今年小鹏加大了对AI研发投入,并重点宣传AI大模型在智能车的使用,于4月,发布旗下全新品牌 MONA(全称 Made Of New AI),定位全球 AI 智驾汽车普及者。虽然很多车企都在宣传智驾,但该公司却是为数不多敢烙上AI智驾标签的公司。

留给小鹏的产品竞争优势已不多,目前有两个产品之外的可能性支撑该公司业绩:一是和大众的合作,获得技术服务收入,不过跟大众联合研发的车型要等到2026年才走向市场,技术收入作为增长点有点缥缈;二是和滴滴的合作,MONA是可见的增长点,以滴滴的体量,若网约车选择MONA,将带来不错的销量。

不过市场上和滴滴合作的车型很多,主要还是看用户的接受度,就像比亚迪,价格优势下网约车用户接受度高,10-15万区间的MONA,在价格上竞争力略显不足,而若智能驾驶也未能达到预期,销量恐难产。2024年前五个月,小鹏销量目标完成率不足15%,今年靠MONA力挽狂澜将会很吃力。

未来风险值较高

汽车行业销量为王,销量起来了才能谈盈利,谈长期发展,目前行业格局呈现一超多强,尾部市场竞争白热化的局面,一超即比亚迪,市场份额遥遥领先,多强则是以吉利及上汽为代表的传统车企,凭借着制造优势,迅速转型。而尾部市场则是造车新势力集中地,小米的入局重塑竞争格局。

小鹏汽车在过去三年销量虽然保持了双位数的增长,但落后于行业水平,市场份额在下降,而在造车新势力的地位也在下降,从之前的蔚小理的领导梯队逐步下移至五名开外,尤其是小米入局,加大了行业的竞争程度,市场份额越来越难抢。亏损是常态,但坚持下来的才是王者,小鹏的现金还能烧多久?

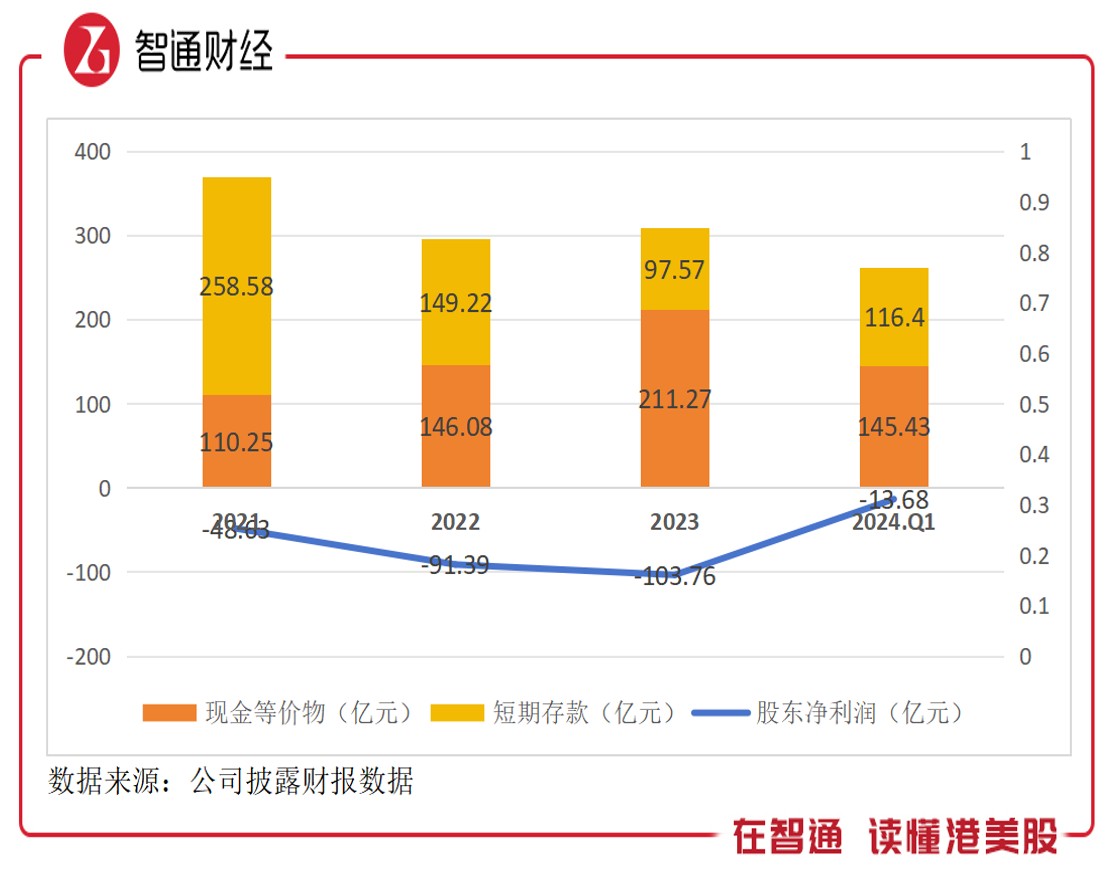

在去年,该公司就率先提出了降本增效,通过大压铸、自研技术以及供应链管理下降成本费用,因此还对采购部门大清洗,营销上引入原长城高管王凤英,通过渠道扩张、下沉与优化降本。2023年,因价格战营销,毛利率仅为1.5%,下降了10个百分点,但2024年Q1大幅回升,提升至13%。

2024年Q1小鹏净亏损13.68亿元,过去三年(2021-2023)累计亏损超过240亿元,这部分通过融资补充,净资产仅蒸发58亿元。截至2024年3月,该公司拥有现金等价物145.43亿元,短期存款116.4亿元,合计为261.3亿元。若保持Q1的13%毛率的理想状态,账上现金仍可烧3-5年。

目前小鹏最重要的是把规模做起来,只有规模起来了,即便毛率很薄依然可实现净盈利。不过,在当前竞争环境下,靠当前三大系列,下半年大概率不会有很出色的表现,多款产品在销量上已被竞争对手碾压。该公司在国内寄希望于MONA,同时加速出海,试图通过海外市场消化国内竞争风险。

综合看来,小鹏的处境还是比较危险的,智能化的棱角被竞品磨平,销量掉队,缺乏爆款车型,打上AI智驾标签的MONA上市销量也存在较高的不确定性,且亏损不断消耗账上现金,未来并不乐观。该公司市值仍在探底,贝莱德及小摩等机构持续减持东莞股票配资平台,今年市值已缩水近50%,风险值较高,可静待Q3销量反转机会。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP